Im letzten Jahr (2020) habe ich eine Foolish Four / Low Five Auswertung für den DAX getätigt. Dadurch fand ich Covestro bei denen ich aktuell 75% im Plus stehe (Stand: 16.01.2021). Warren Buffett sagt immer, dass man einen ETF auf den S&P 500 Index kaufen sollte. Warum also im neuen Jahr nicht mal eine Auswertung für diesen Index machen?

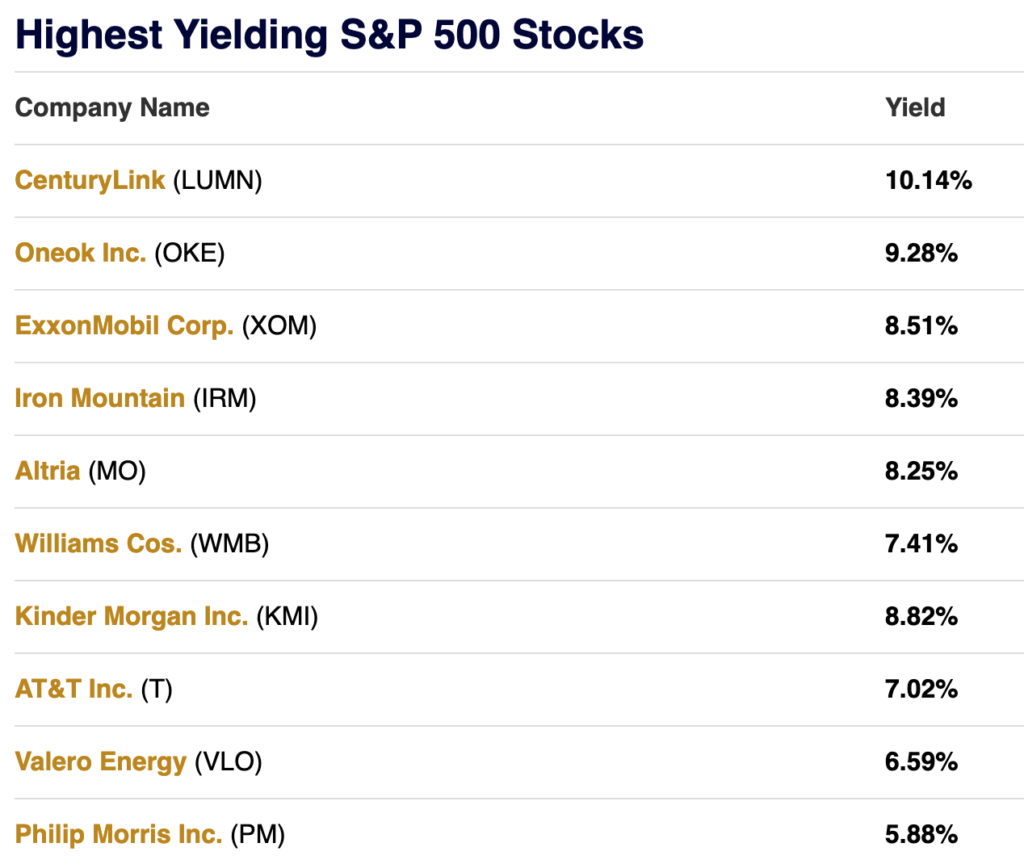

10 Aktien mit der höchsten Dividendenrendite

Die Vorgehensweise bleibt wie in meiner DAX Auswertung die selbe. Zu aller erst werden die 10 Aktien mit der höchsten Dividendenrendite aus dem S&P 500 ausgewählt.

Nach 15 Minuten hatte ich keine Lust mehr zu suchen und verwendete das beste (bis dato) gefundene Ergebnis. Dies ist eine Liste der „Highest Yielding S&P 500 Stocks“, also den Werten aus dem S&P 500 mit den höchsten Erträgen. Die Liste ist zwar ein Monat alt, jedoch habe ich nicht die Lust und Zeit, die 500 Aktien aus dem S&P tagesaktuell auszuwerten (Kurs und Dividendenrendite).

Die Webseite liefert folgende Firmen absteigend sortiert nach dem Ertrag.

- CenturyLink (LUMN) 10.14%

- Oneok Inc. (OKE) 9.28%

- ExxonMobil Corp. (XOM) 8.51%

- Iron Mountain (IRM) 8.39%

- Altria (MO) 8.25%

- Williams Cos. (WMB) 7.41%

- Kinder Morgan Inc. (KMI) 8.82%

- AT&T Inc. (T) 7.02%

- Valero Energy (VLO) 6.59%

- Philip Morris Inc. (PM) 5.88%

5 Aktien mit dem niedrigsten Kurs

Für jeden Wert wird nun der aktuelle Kurs ermittelt (16.01.2021).

- CenturyLink (LUMN) 10.14% – 11,43 USD

- Oneok Inc. (OKE) 9.28% – 44,17 USD

- ExxonMobil Corp. (XOM) 8.51% – 47,89 USD

- Iron Mountain (IRM) 8.39% – 30,02 USD

- Altria (MO) 8.25% – 41,20 USD

- Williams Cos. (WMB) 7.41% – 22,50 USD

- Kinder Morgan Inc. (KMI) 8.82% – 15,49 USD

- AT&T Inc. (T) 7.02% – 29,17 USD

- Valero Energy (VLO) 6.59% – 58,30 USD

- Philip Morris Inc. (PM) 5.88% – 80,94 USD

Sortiert nach dem niedrigsten Kurs ergibt sich folgende Liste:

- CenturyLink (LUMN) 10.14% – 11,43 USD

- Kinder Morgan Inc. (KMI) 8.82% – 15,49 USD

- Williams Cos. (WMB) 7.41% – 22,50 USD

- AT&T Inc. (T) 7.02% – 29,17 USD

- Iron Mountain (IRM) 8.39% – 30,02 USD

Da der Wert mit der höchsten Dividendenrendite auch den niedrigsten absoluten Kurs besitzt, wird der Wert gestrichen. Andernfalls würden die Low 5 entstehen. Da er allerdings wegfällt, haben wir die Foolish Four.

Ergebnis

- Kinder Morgan wird mit 40% gewichtet

- Williams Cos. wird mit 20% gewichtet

- AT&T wird mit 20% gewichtet

- Iron Mountain wird mit 20% gewichtet

Was machen diese Firmen?

Da ich noch nie etwas von Kinder Morgan gehört habe, schaute ich mir den Wert einfach mal an.

Kinder Morgan

Houston, Texas, betreibt 135.000 Kilometer Erdgas- und Erdöl Pipelines, 180 Tanklager, Aktienkurs von 40€ auf 13€ gefallen, Ergebnis je Aktie stark schwankend, Ausschüttungsquote sehr hoch, Umsatz konstant, Operatives Ergebnis konstant, Verhältnis Verbindlichkeiten / Eigenkapital gut, Anzahl Mitarbeiter konstant

Williams Companies

Oklahoma, Erdgas Pipelinebetreiber, Umsatz 7,36 Milliarden USD (Kinder Morgan 13,7 Milliarden USD), also Konkurrent und deutlich kleiner, Produktion von Erdgas, Weiterverarbeitung und Betrieb von Pipelines, Fördergebiete, Kurs von 50€ auf 18€ abgestürzt, Ergebnis je Aktie stark schwankend, Dividende konstant hoch, Ausschüttungsquote stark schwankend, Umsatz steigend, Operatives Ergebnis steigend, Marge bei Konkurrent Kinder Morgan jedoch deutlich höher, da mehr operatives Ergebnis im Verhältnis zum Umsatz, Verschuldungsquote höher, Mitarbeiter fallend

AT & T

Telekommunikation, Mobilfunk, lange Zeit Monopolstellung und größte Telefongesellschaft der Welt, Platz 11 Weltgrößte Unternehmen (Stand: 2016), 180 Milliarden Umsatz, Aktienkurs konstant, Ergebnis je Aktie schwankend, Ausschüttungsquote schwankend, aber in Ordnung, Umsatz stark steigend, Operatives Ergebnis konstant, Verschuldungsquote in Ordnung, Anzahl Mitarbeiter konstant mit einer viertel Million

Iron Mountain

Datenverwaltung, Archiviere, Sichern, Verwalten und Wiederherstellen von physischen und digitalen Firmenunterlagen, Cloud Rechenzentren, Einlagerung von Papierdokumenten und Datenträgern, Scannen von Dokumenten, Zugriff über Internetportal, Kurs zwischen 25 und 35€, Ergebnis je Aktie schwankend, Ausschüttungsquote sehr hoch, Umsatzerlöse langsam steigend, Operatives Ergebnis leicht fallend, Verschuldungsquote sehr hoch

Fazit

Kinder Morgan und Williams Companies liefern ein stark schwankendes Ergebnis je Aktie und die Dividende ist auch ein reines Glücksspiel ohne Struktur. AT & T ist in meinen Augen ein solider Wert. Iron Mountain liefert eine extrem hohe Ausschüttungsquote und einer sehr hohen Verschuldungsquote.

Drei Werte sind in meinen Augen kein Invest.

AT & T besitze ich schon seit Jahren und bekomme seit 2018 eine gute Dividende. Innerhalb der drei Jahre habe ich bereits 12% an Dividende erhalten. Das sind im Schnitt 4% bezogen auf mein Kaufkurs. Da ich aktuell allerdings etwa 30% im Minus stehe laut Kursdifferenz, ist die Position immer noch deutlich im Minus. Wenn ich mir allerdings anschaue, dass die Marktkapitalisierung bei 170 Milliarden liegt und das Operative Ergebnis bei im Schnitt 26 Milliarden, macht dies ein 6,5er Multiplikator. In 6,5 Jahren hat das Unternehmen also durch das Operative Ergebnis die Marktkapitalisierung erreicht. Dies ist sehr wenig. Im Kurs ist also noch deutlich potential nach oben. Dies wäre eventuell ein Kandidat um nachzukaufen. Selbst wenn man die Differenz zwischen Verbindlichkeiten und Eigenkapital mit einbezieht landet man bei einem 11er Faktor.

Zudem habe ich im oben verlinkten Artikel aus 2020 die Performance verglichen. Hier waren sehr hohe Renditen drin. Von den Werten aus dem S&P 500 rechne ich überhaupt nicht mit einer Kurssteigerung. Die drei Werte überzeugen mich überhaupt nicht. Zudem bin ich im Öl / Gas / Sprit Segment bereits gut diversifiziert, durch eine Hand voll Werten, sodass ich mir „nicht so ein Müll“ ins Depot legen muss. Mir ist immer noch unklar (Kinder Morgan) warum das Operative Ergebnis konstant bei 4 Milliarden liegt, aber das Ergebnis je Aktie von 0,00 bis 1,00 schwankt.

Jetzt dein Depot bei der Comdirect eröffnen: www.comdirect.de

Weitere Informationen zur Funktionsweise von Foolish Four / Low 5:

https://www.gevestor.de/details/the-foolish-four-so-funktioniert-die-investmentstrategie-747060.html