Welche Aktien für das Dividenden Depot? Wie die Bilanz prüfen? Wie viel Geld benötigt man? Mein eigenes Depot mit teilweise 550€ Dividende pro Monat.

Jetzt dein Depot eröffnen: Comdirect

Was sind die besten Dividenden Aktien?

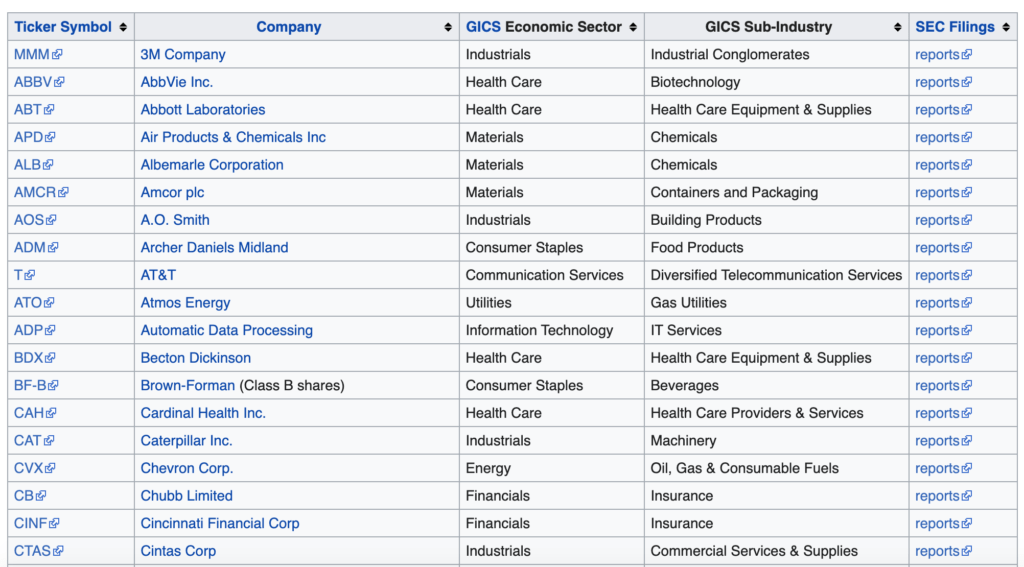

Um einen Überblick zu bekommen eignen sich die Dividendenaristokraten von Dividendenadel ganz gut. Dividenden Aristokraten sind Unternehmen, welche die Dividende mindestens 10 / 25 Jahre kontinuierlich erhöht haben. Diese beiden Quellen kann man benutzen, um einen guten Überblick über einige konstante Zahler zu erhalten.

Dividendenadel

Folgende Kriterien wurden für das Dividenden Depot von Dividendenadel verwendet:

• Kontinuität: Mindestens zehn Dividendenanhebungen in Folge

• Payout: Ausschüttungsquote geglättet über drei Jahre zwischen 25% und 75%

• Rendite: Historische und indikative Dividendenrendite ist größer als 1% p.a.

• Wachstum: Dividende zuletzt anhoben und insgesamt mindestens drei Anhebungen in zehn Jahren

https://www.dividendenadel.de/dividendenadel/deutschland-index/

S&P 500 Dividend Aristocrats

https://en.wikipedia.org/wiki/S%26P_500_Dividend_Aristocrats

Bilanzen verstehen

Ein Dividenden Depot soll langfristig steigende Einnahmen erzielen. Es wäre überhaupt nicht von Vorteil, wenn Unternehmen die Zahlungen komplett einstellen.

Beispiel für Streichungen

Wie schon bereits oben bei dem Dividendenadel Index vorgestellt, sollten die Unternehmen die Zahlungen von Jahr zu Jahr erhöhen und etwa 25% bis 75% des Gewinns an die Aktionäre ausschütten. Wenn es weniger als 25% sind, hat man relativ wenig Dividende davon. Wenn es über 75% sind, kann das Unternehmen diese Ausschüttungsquote womöglich nicht lange halten und zukünftige Investitionen in das Unternehmen können gefährdet sein.

Bewertung von Aktien

Wie bewertet man Aktien? Worauf sollte geachtet werden?

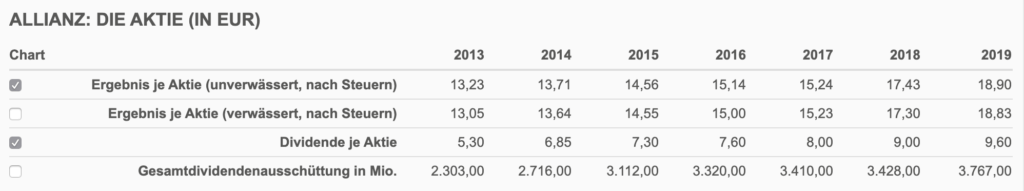

Ergebnis je Aktie / Dividende

Anhand der Allianz Aktie kann man sehen, dass die Dividende Jahr für Jahr erhöht wurde. Die Differenz zwischen dem Ergebnis je Aktie und der Dividende an sich, lässt genug Luft nach oben. Wenn die Ausschüttung höher als das Ergebnis ist, zahlt das Unternehmen aus der Substanz, was tunlichst zu vermeiden ist.

KGV

Anhand des KGV’s kann man feststellen, ob ein Unternehmen unter- oder überbewertet ist. Beispiel anhand der Allianz: Kurs / Gewinn = 129,8 / 18,9 entspricht einem KGV von 6,86 was sehr günstig ist. In der Regel beträgt das KGV etwa 20. Deswegen kaufte ich unter anderem auch die Allianz Aktie für 129,80€ je Stück.

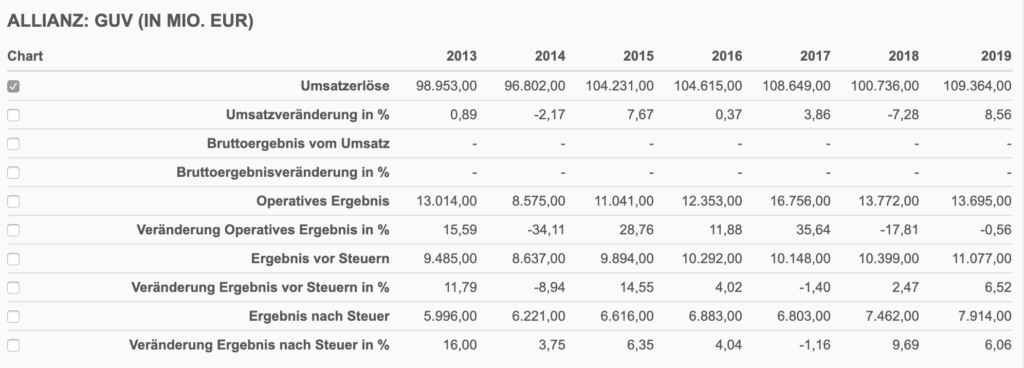

Umsatz / Operatives Ergebnis

Der Umsatz des Unternehmens sollte natürlich möglichst steigend sein. Bei der Allianz ist dies der Fall. Von knapp unter 100 Millionen Euro Umsatz ist es über 105 Millionen auf etwa 110 Millionen gestiegen. Das operative Ergebnis, also der eigentliche „Gewinn“ liegt konstant bei etwa 13 Millionen. Das ist eine sehr gute Marge von etwa 12%. Das Ergebnis nach Steuer wurde von 6 Millionen auf fast 8 Millionen gesteigert.

Verbindlichkeiten / Eigenkapital

Das Verhältnis zwischen Eigenkapital und den Verbindlichkeiten beträgt etwa 8%. Das ist schon sehr wenig. Bei der Münchener Rück liegt es aber auch in diesem Rahmen (12%). Generell ist es im Banken und Versicherungssektor so niedrig, da die Banken sich bei der EZB Geld leihen können mit einem Bruchteil an Eigenkapital. Bei normalen Firmen geht dies natürlich nicht.

Wie viel Geld braucht man?

Ein Aktienkauf lohnt sich in der Regel erst ab 1.000€. Bei der Comdirect zahlt man für einen Kauf in diesem Volumen etwa 10€. Dies entspricht lediglich einem Prozent, der verloren geht. Wenn man für 100€ Aktien kauft und dabei 10€ Gebühren zahlen muss, lohnt sich das natürlich nicht. Bei einem Kauf für 10.000€ sind 30-40€ Gebühren drin.

Was ist mit Dividenden ETF’s?

Ich persönlich besitze ausschließlich Aktien im Dividenden Depot. Warum? Für mich ist folgendes undurchsichtig:

- Welche Positionen sind in dem ETF? Sind dort vielleicht Firmen enthalten, in die ich überhaupt nicht investieren möchte, da ich keine Zukunft im Geschäftsmodell sehe?

- Macht es überhaupt Sinn so viele gebündelte Unternehmen zu halten? Sollte man sich auf eine begrenzte Auswahl fokussieren?

- Werden Positionen ausgetauscht? Ich habe keinen Einfluss über Ver- oder Zukäufe innerhalb des ETF’s.

- Werden mir die Dividenden überhaupt ausgeschüttet, oder finden sich diese im Kurs wieder?

- Warum muss ich überhaupt laufende Gebühren zahlen? Einzelaktien haben keine laufenden Kosten.

Über solche Dinge muss man sich vorher Gedanken machen. Gerade bei langfristigen Anlagen über mehrere Jahrzehnte spielen laufende Kosten ordentlich in die Rendite und den Zinseszins mit rein.

Mein Dividenden Depot

Alle Angaben beziehen sich auf die Netto Dividende (Kapitalertragssteuer bereits abgezogen) und lediglich das Buy & Die Dividenden Depot. Andere mittelfristige Trading Depots wurden nicht mit einbezogen. Selbst mit nur 23 Jahren und als Student kann man sich ein Depot aufbauen, welches Jahr für Jahr vierstellige Beträge abwirft. Der Kursgewinn ist natürlich über die Jahre auch ein toller Effekt (Intel 60%, P&G 90%, …).

2017

- Januar 2017: 0,00€

- Februar 2017: 0,00€

- März 2017: 23,84€

- April 2017: 81,93€

- Mai 2017: 154,62€

- Juni 2017: 92,21€

- Juli 2017: 0,00€

- August 2017: 19,35€

- September 2017: 88,57€

- Oktober 2017: 0,00€

- November 2017: 34,19€

- Dezember 2017: 75,23€

Summe: 569,94€

2018

- Januar 2018: 0,00€

- Februar 2018: 92,74€

- März 2018: 88,97€

- April 2018: 235,09€

- Mai 2018: 330,42€

- Juni 2018: 94,35€

- Juli 2018: 8,52€

- August 2018: 28,01€

- September 2018: 110,51€

- Oktober 2018: 8,54€

- November 2018: 26,56€

- Dezember 2018: 92,55€

Summe: 1.116,26€

Neben einem Dividendendepot kann man sich natürlich auch etwas mittelfristiges aufbauen mit etwas spekulativeren Titeln:

Wenn alle paar Tage neue Dividenden eintrudeln, fängt das Ganze erst richtig an Spaß zu machen.

Mein eigenes Depot habe ich bei der Comdirect. Bin dort super zufrieden.

FAQ

Wie oft wird die Dividende ausgezahlt?

Im amerikanischen Raum in der Regel jedes Quartal, sprich 4mal pro Jahr. Im deutschen Raum jedes Jahr. Beachte: Im Einzelfall immer selbst prüfen.

Wie lange muss ich eine Aktie halten, um Dividende zu bekommen?

Es gibt den sogenannten Ex Tag. Wer vor diesem kauft, hat Anspruch auf die Dividende. Dieser Tag ist in der Regel direkt nach der Hauptversammlung. Fazit: Kauft ein Monat vor der Hauptversammlung, dann seid ihr auf der sicheren Seite.

Wie berechnet man die Dividendenrendite?

Zur Berechnung der Rendite teilt man die erhaltene Dividende durch den eigenen Kaufkurs. Beispiel: 8€ Dividende / 120€ Kaufkurs macht eine Rendite von 6,66%.

Was ist eine Dividende?

Wenn man Aktien eines Unternehmens kauft, welches Dividenden zahlt, bekommt man in regelmäßigen Abständen die faktischen Gewinne der Firma auf das eigene Konto ausgezahlt.

Wie wird eine Dividende gezahlt?

Ein paar Tage nach der Hauptversammlung erhaltet ihr die Dividende in Form einer Überweisung auf euer Konto.

Wie hoch ist die Dividende?

Auf diversen Portalen könnt ihr euch die vergangenen Zahlungen anschauen. Abzüglich 25% Kapitalertragssteuer erhaltet ihr dann Netto etwa 75%.

Haben alle Aktien Dividende?

Nicht jedes Unternehmen zahlt auch eine Dividende. Macht euch deswegen vorher schlau, wie hoch diese in der Vergangenheit ausgefallen ist.